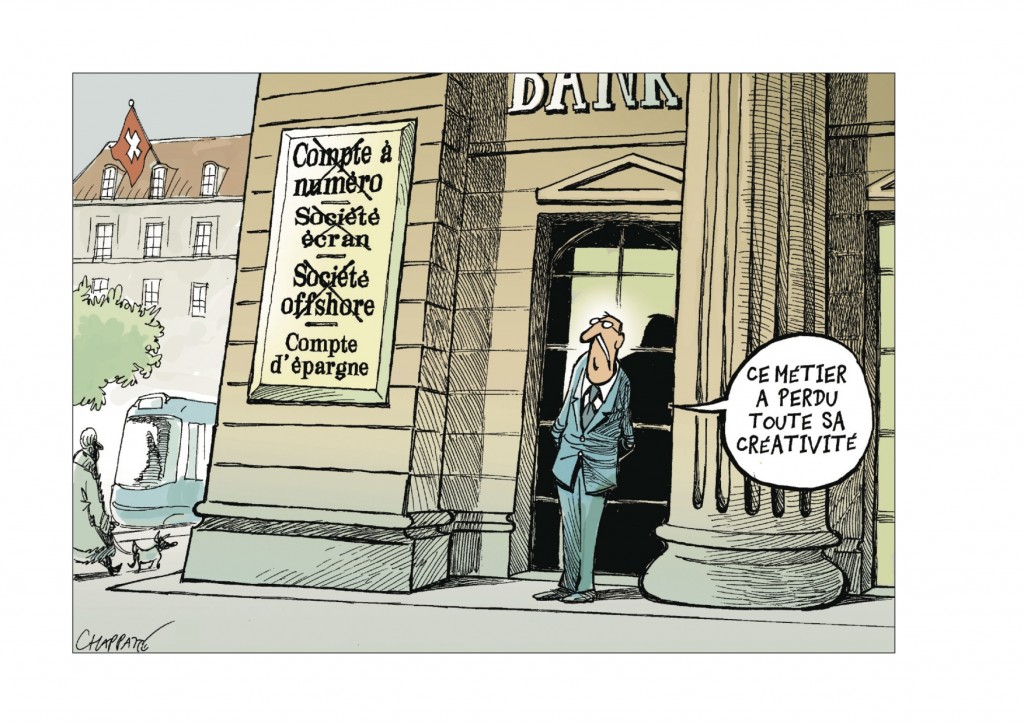

Gestion de Fortune : Activité à Hauts Risques

January, 14 2013LE GERANT DE FORTUNE ET SON AVENIR EN SUISSE

L’environnement actuel est d’une complexité rare. L’évolution rapide et parfois chaotique des conditions-cadre et des contours réglementaires depuis 2008 mettent en péril des valeurs pourtant si essentielles à nos métiers: la stabilité, la prévisibilité et la sécurité du droit. Cela crée des défis importants pour l’industrie. Il est essentiel que la confiance des clients puisse être restaurée et que l’on puisse enfin revenir vers un cadre plus serein, ancré autour des vrais thèmes d’investissement et de performance ajustée aux risques.

Alors même que les grands conglomérats bancaires et financiers sont susceptibles de créer des risques systémiques, les tiers gérants, à l’instar des banquiers privés, offrent un modèle différent, axé sur la connaissance intime du client, de ses objectifs et de ses besoins. En tant qu’acteurs «purs», sans risques de marché sur leur bilan, les banquiers privés et les gérants indépendants ont aujourd’hui une très belle carte à jouer. Ils sont moins soumis à des situations de conflits d’intérêts que d’autres acteurs et contribuent à la prospérité de la Suisse, sans risque pour le contribuable de devoir les sauver en cas de défaillance.

Le tiers gérant doit toutefois reconnaître qu’il exerce ses activités dans un cadre évolutif. Il est essentiel qu’il sache s’adapter à ces nouveaux environnements. Comme tout entrepreneur, il doit identifier, gérer et contrôler ses risques avec soin. Dans le monde d’aujourd’hui, ces risques comprennent des risques juridiques, fiscaux et réputationnels nouveaux, dont la probabilité de réalisation est devenue nettement plus importante. Ainsi, il ne peut ignorer les développements en matière de rémunération et de devoir de loyauté, les risques accrus liés aux activités transfrontières, la nécessité de documenter de manière plus fine la connaissance qu’il a de ses clients, de leur appétit aux risques, de leur horizon d’investissement, de leur degré de sophistication, etc.

Nous estimons que les tiers gérants ont tout intérêt à être soumis à une surveillance prudentielle, même si certains n’en sont pas encore convaincus. L’absence de surveillance affaiblit la crédibilité internationale des gérants, sans parler des entraves que cette situation crée de plus en plus fréquemment en matière de gestion de véhicules de placement collectif.

L’absence de surveillance crée aujourd’hui des risques non négligeables. D’une part vis-à-vis de leur clientèle étrangère qui pourrait essayer de les actionner devant leurs instances nationales, d’autre part vis-à-vis des autorités étrangères. Enfin, cette particularité helvétique est mal comprise à l’étranger et place donc notre pays dans une situation inconfortable. Elle rend plus difficile toute discussion sur l’équivalence des standards, équivalence pourtant vitale si l’on entend ouvrir toute négociation sur la prestation de services transfrontière ou l’accès au marché. Or, sans accès au marché, notre place va finir par s’asphyxier… ou se délocaliser.

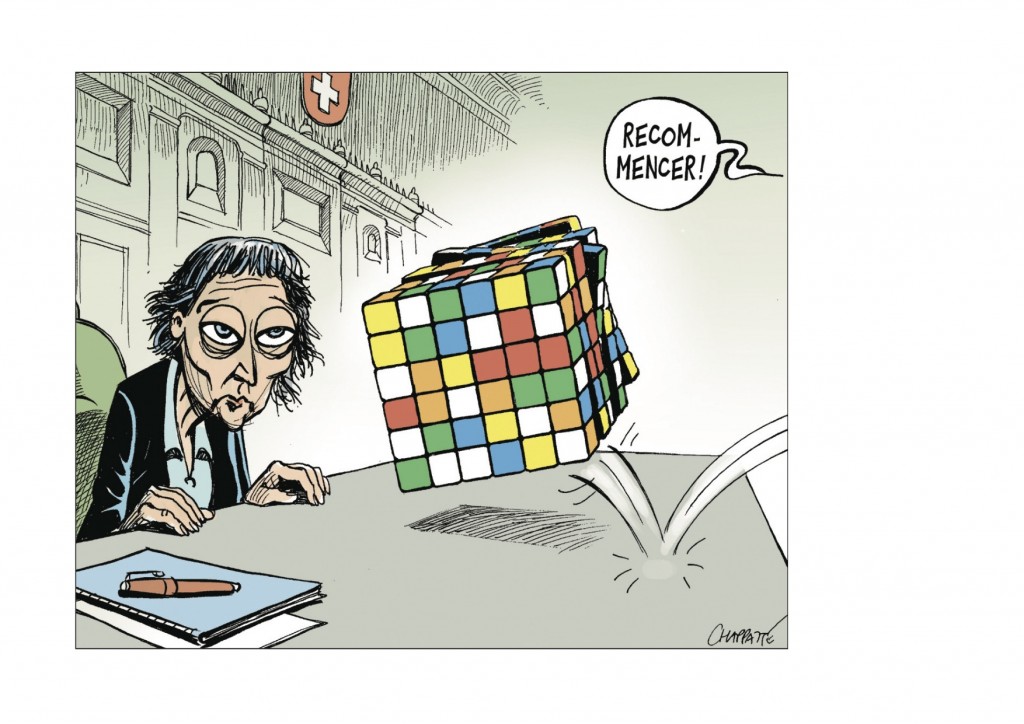

La bonne réponse à apporter à la préoccupation légitime des tiers gérants face à une présumée «sur-réglementation» réside dans l’adoption d’une réglementation adaptée à leur situation. Cette réglementation doit être proportionnée et ne pas étouffer les petites structures, si importantes pour la richesse et la qualité de notre place financière. De ce point de vue, il sera donc essentiel de veiller à ne pas répéter l’erreur des négociants en valeurs mobilières, qui furent finalement soumis à une réglementation quasi identique à celle des banques contre les vœux originaux du législateur. Une réglementation proportionnée constitue la seule manière de convaincre les gérants que la réglementation peut être comprise comme une opportunité et non comme une menace.

See also our other comments on this topic

The Swiss Version of Global Warming

The Swiss Version of Global Warming

Point of View

The portfolio Manager and his Future in Switzerland

The private bankers and the independent managers are less endangered to situations of conflicts of interests and contribute to the prosperity of Switzerland, without risk for the taxpayer to have to save them in case of failure.

Try again !

The current environment is of a rare complexity. The fast and sometimes chaotic evolution of the conditions and the regulatory frames since 2008 put in danger values s so essential to our activities : the stability, the previsibility and the security of the law. It raises important challenges for our financial industry. It is essential that the clients’ trust can be restored and finally that we can return towards a more serene frame, anchored around the real themes of investment and to performance adjusted to the risks.

Even when big banking and financial conglomerates may create systemic risks, the external financial managers, as of the private bankers, offer a different model, centered on the intimate knowledge of the customer, his objectives and his needs. As “transparent” players, without market risks on their balance sheet, the private bankers and the independent managers have today a very good playing card to show. They are less subjected to situations of conflicts of interests than other actors and contribute to the prosperity of Switzerland, without the risk for the taxpayers to have to bail them out in case of failure.

The independent manager however has to accept that he does his activities in an evolutionary frame. It is essential that he knows how to adapt itself to these new environments and requirements . As every entrepreneur, he has to identify, manage and control his risks carefully. In today’s world, these risks include new legal and fiscal risks as well as reputation, whose odds of occurring became clearly more likely.

So, he cannot ignore the developments regarding remuneration and his duty of loyalty, the greater risks related to the cross-border activities, the necessity of investigating even deeper his KYC process as of their appetite for risks, their investment time horizon, their level of sophistication, etc.

We consider that the external financial managers should rather be subjected to a prudent monitoring from the authorities of surveillance, even if some are not convinced of it yet. The absence of controlling weakens the international credibility of the managers, without mentioning hurdles which this situation creates more and more frequently regarding management of collective investment vehicles.

Without a voluntary prudential surveillance this activity bears significant risks today. On one hand vis-à-vis their foreign clientele which could try to sue them in front of their national, and, on the other hand towards foreign authorities. This Helvetic peculiarity is often wrongly understood abroad and thus put Swiss authorities and external managers in an uncomfortable situation. It returns a more difficult discussion about the equivalence of standards, which is vital if we intend to open any negotiation on the cross-border service offer or on the access to the foreign markets. Without access to the other markets, our place is going eventually suffocate or to relocate.

The right answer to be given to the independent managers concern of a presumed ” over-regulated” framework lies in the adoption of rules adapted to their situation.

These regulations must be proportionned and must not chucked the smaller entities, so important for the wealth and the quality of our financial center. From this point of view, it will thus be essential to watch not to repeat the error of the traders in securities industry, which were finally subjected to a regulations almost identical to that of the banks against the original wishes of the legislator. A proportionned regulation constitutes the only way of convincing the independent managers that regulations can be seen as an opportunity and not as a threat.