R.I.P.

May, 07 2014Une ardoise que le peuple payera de manière indirecte. Car ces amendes peuvent être déduites fiscalement des bénéfices futurs. UBS le sait bien, qui n’a pas payé un sou d’impôt l’an dernier, la veinarde. En revanche, c’est un peu de notre cagnotte à tous qui s’en ira. Puisque manifestement, aucun sacrifice n’est trop grand pour sauver les «TBTF».

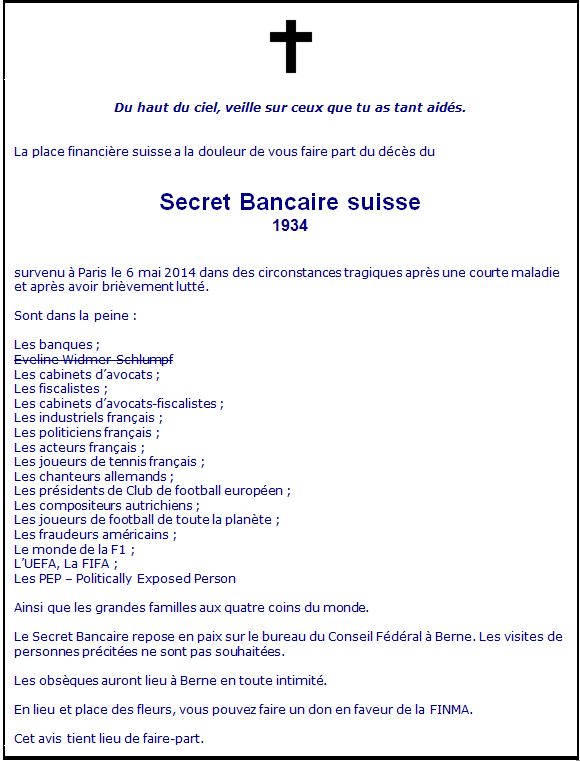

C’est au tour du Credit Suisse de passer à la moulinette des autorités américaines. Le voyage éclair d’Eveline Widmer-Schlumpf en fin de semaine dernière n’a manifestement pas apaisé le ministre américain de la Justice, Eric Holder, qui soupçonne la banque d’aide massive et organisée à la fraude et vient d’en rajouter une couche: «Aucun individu ni entité qui porte préjudice à notre économie n’est jamais au-dessus des lois», a-t-il déclaré, tandis qu’un autre responsable agitait le spectre des poursuites pénales. Pour éviter l’inculpation, qui conduirait à une interdiction d’exercer sur sol américain, il faudra donc, une fois de plus, payer. «Le procureur fait augmenter la pression, ça fait partie du processus de négociation, explique François Savary, analyste à la banque Reyl à Genève. Il exige une forte contrepartie à l’abandon des poursuites judiciaires.» Mais alors, quel sera le montant de la facture finale?

LES AMENDES

Si Credit Suisse a déjà provisionné quelque 900 millions de francs en prévision du coup de massue, elle devra sans doute cracher nettement plus, puisque la rumeur fait état maintenant de 1,5 milliard de dollars pour effacer le différend fiscal. Alors qu’UBS avait payé 780 millions en 2009 pour solde de tout compte. Quant à la banque gestionnaire de fortune Wegelin, créée en 1741, elle a d’abord payé 74 millions avant de se saborder en janvier 2012, à la suite de l’inculpation de trois conseillers. Mais on aurait tort de croire que le pitbull américain se contentera d’un cadavre et de deux amendés. Il a déjà ouvert une procédure pénale contre 14 autres établissements, dont notamment Julius Baer, la Banque Cantonale de Bâle et celle de Zurich. Plusieurs banquiers et avocats suisses ont aussi été inculpés. L’affaire est donc loin d’être terminée.

L’ADAPTATION AUX RÈGLES

Ce que les banques doivent consentir pour s’adapter à la législation américaine coûte cher aussi, comme les déclarations auprès des autorités et, surtout, l’adaptation au programme de régularisation fiscale américaine édicté par le Département de la justice. Là, c’est aux banques qui présument être en infraction de se dénoncer d’elles-mêmes pour éviter des scénarios type Credit Suisse: «Ce programme en cours est coûteux et douloureux, car le travail à fournir est énorme, explique Sindy Schmiegel Werner, porte-parole de l’Association suisse des banquiers. Mais il offre l’avantage de résoudre les problèmes issus du passé.» Le conseiller national Christian Lüscher (PLR/GE), lui, y voit un mal pour un bien: «D’un autre côté, ce programme de régularisation fiscale fait aussi marcher les avocats d’affaires et les fiduciaires.» Quant aux problèmes de l’avenir, ils pourraient être réglés par le code fiscal Fatca, qui obligera les banques de tous les pays ayant accepté un accord avec les Etats-Unis à s’engager à communiquer les comptes détenus par des citoyens américains. Il entrera en vigueur en juillet 2014. Là aussi, sa mise en œuvre entraînera de lourdes charges administratives et financières pour les établissements concernés.

LE COÛT POUR L’ÉTAT

Les négociations, ça coûte. Difficilement chiffrable, mais ça coûte: tensions diplomatiques, voyages éclair aux Etats-Unis, négociations sous le boisseau. Et puis, il y a les dégâts d’image. Depuis que les attaques sur le secret bancaire font rage, l’image d’une Suisse profiteuse s’est établie hors de nos frontières, reprises par les Français et les Allemands.

LE MANQUE À GAGNER FISCAL

Indirectement, les amendes payées par les banques sont un manque à gagner fiscal pour la Suisse, car elles sont défiscalisables. L’an dernier, malgré un bénéfice net de 3,17 milliards de francs (contre une perte de 2,48 milliards en 2012), UBS n’a pas payé un franc d’impôt, grâce à des réserves de crédits fiscaux. «Chaque acteur économique a un risque associé à son profit, estime François Savary. Si une société pharmaceutique produit un médicament qui tue, elle va faire de lourdes pertes et la recette fiscale attendue fondra. L’analogie bancaire, c’est la poursuite pénale et l’amende, avec des résultats similaires.» Mais le conseiller aux Etats Luc Recordon (Verts/VD) ne l’entend pas de cette oreille: «Je conçois qu’une entreprise puisse défiscaliser des pertes. Mais pas des amendes dues à un comportement inacceptable. L’inégalité de traitement est choquante, entre une banque qui triche et ensuite défiscalise son amende, et le citoyen qui, lui, ne peut rien déduire s’il se voit infliger une amende de circulation!» Les Chambres devraient en débattre bientôt, suite à une interpellation du Vert vaudois.

LE COÛT POUR LA COMPÉTITIVITÉ

C’est un nouveau paysage bancaire qui s’organise sous la contrainte. Avec des modifications drastiques dans un environnement hostile. Même les banques qui n’ont pas aidé à frauder le fisc américain payent la facture de ce nouvel autoritarisme réglementaire. Or, 120 000 personnes travaillent dans le secteur en Suisse, et pourraient en souffrir indirectement. «Cette crise est à la fois un risque et une opportunité, comme pour l’horlogerie dans les années 1970, estime François Savary. Certains prendront le tournant, d’autres n’y parviendront pas. Beaucoup de banques aujourd’hui n’arrivent pas à évoluer dans la gestion d’actifs plus compétitifs, à développer de nouvelles stratégies, à se redéployer dans d’autres activités, trop occupées à parer au plus pressé.»

(Le Matin)